年金はやはり十分に支給されないと国からの指針!私達はどうしたらいいの?

5/22に金融庁が発表した資産寿命に関する資料、お読みになられましたか?

ざっくりとした内容をお伝えすると

- 年金は今後生活に必要な金額すべてを補填できない

- その額一人あたり2000万円

- アメリカと比べて日本人は持っている資産をほとんど増やせていない

- 自分で投資を行い、老後に備えることを勧める

といった内容になっています。

これまで年金がもらえるかわからない、あてにできないね、なんて話していたことが国の機関から発信され、いよいよ現実味を帯びてきたわけです。

おそらく需給年齢の引き上げは必須で、支給額も減ってしまいます。

そもそも年金制度は今の高齢者を支えるためにその財源が使われています。

私たちが支払った金額、これから支払う金額は満額までは戻ってこないと考えるほかなさそうです。

平均寿命が伸びているため、リタイア後の年金に頼る年数が長いことも財政を圧迫させている原因と言えます。

国は高齢者の医療費を削減すべく、介護保険制度や地域包括ケアシステムを導入しています。もちろん高齢者の生活を支えるためでもあるでしょうし、私もケアマネージャーの勉強を始めたのは高齢者の支援をしたかったからです。

しかし実際のところケアマネージャーの法定研修でも公的な社会資源ばかりでなくインフォーマルなサポート(ボランティアや家族、親族、近隣住民の協力)を活用してプランを立案するようにといった話が頻繁に出てきます。

こんな社会情勢を見ていると

なるべく働いて年金はあんまり貰わないで生涯を終えてねって言われているように感じるのは私だけでしょうか…。

60歳になったら、ハイ、引退!っていうのはまだまだ身体が元気なら勿体ないとは思いますけれど。

私だったらせっかくの老後、忙しかった自分へのご褒美にやりたかったことをやりたいです。

それに介護が必要になったとき、お金がなくて十分なサービスが受けられないというのも苦しいです。

人生100年と言われる時代ですから、仮に国が提示してある2000万円を現役時代に準備できたとしても、切り崩すばかりでは「いつかなくなってしまう」という不安が解消されることはありません。

以前私も老後資金についてシュミレーションしています。

基本的には貯蓄が十分にあれば心配ないでしょうけど、そんなに裕福なご家庭ばかりではありませんよね。私はつみたて投資で貯蓄元本を膨らませて老後に備えることを考えています。

それにしても「自分でなんとか資産運用してね」というのは国としてはかなり無責任な発言だとは思いますが、この状況ですと、なにもしないでのほほんと老後を迎えるわけにもいきません。

ここでは資産寿命という言葉がでてきますが、この資産寿命を伸ばすというのは労働収入が得られなくなる老後には重要なキーワードと言えそうです。

ただ投資は自己責任ということと、日本ではお金に関する教育がなされていないことから、実際には周囲で資産運用をしている人の割合はかなり低いです。

でも知らないままでは本当に老後に困窮してしまうので、そきこれぞれマネーリテラシーを高める必要に迫られているといったところでしょうか。

資産運用は最低限の知識を身に着けて、まずやってみるべし

私は資産運用、投資をはじめて2年ほどになり、今なら資産寿命を伸ばすという意味や具体策が理解できますが、それこそ2年前には胡散臭いとまで思っていました。

今は難しいことまでは把握していないですが、投資について基本的な理解はできているので

将来への備え、資産寿命を伸ばすためにできることを書いていきたいと思います。

それではよろしくお願い致します。

まずは投資に慣れていくこと

金融庁の指針でも述べられていますが、資産運用というとまとまった金額が手に入ったときに考え始める…ということで退職金を手にしたときスタートさせるケースも多いようです。

ですが、正直なところ60歳のタイミングで全くの無知から高額な資産を使って資産運用を開始することはそれだけでかなり危険性があります。

銀行さんの言われるがままの商品で投資をしているのでは資産を育てるどころか減らしてしまうことに成りかねません。

決して銀行さんが悪いとは言いませんが、無知の状態で挑むには部が悪すぎる相手さんではあります。

手数料高めの商品を売るノルマがあるでしょうからね。

よろしければ私の失敗談、ご覧ください。

資産運用は時間をかけ福利効果を生かすことでお金が増えていきます。

時間を味方につけ、少額からならたとえ下げ相場でもダメージは少なくすみます。そうして、復活したり、また下げたりを繰り返し将来的に大きく育つお金になるわけです。

まとまった金額を投資に回すということは、損失が一気に出た場合それ相応の知識が必要になります。

なるべく若いうちに少額から投資をスタートさせ、

- 相場の変動(投資で言うリスク)に慣れる

- 何なら安全に資産を育てられるか

- 大きな金額を投資するタイミングや内容

- どの程度の割合を投資に回すべきか

- 年代に応じた投資先の調整

などを理解できる経験値を育てておくことはとても重要と言えます。

間違いのない投資先はずばりこれ!

どこに投資するかについては自己責任でお願いしたいですけれど、

私の結論は40歳代くらいまでならリタイアまで20年くらいの期間はあるので

- まずはつみたてNISAとイデコ

- 投資するファンドは全世界または米国の株式に対するインデックスファンドでコストが低いもの。

で間違いないかと。

私自身はその投資先で間違いないと信じて現在非課税枠いっぱいまで積み立てています。

アクティブファンドは、うーんやっぱりいいかなって感じています。仕組みがシンプルで手数料の安いインデックスで十分です。

つみたてNISAかイデコで悩む場合は余裕資金が豊富にあるならイデコを、あまり余裕がなく現役世代で取り崩すかもしれないと思うならつみたてNISAをおすすめしたいです。

とりあえず悩むならば第一選択は「つみたてNISA」で決まりです

NISAにしようかな?と思われる場合、普通のNISAは少々上級者向きなので「つみたてNISA」を選択しましょう。

余裕資金をしっかり確保して長期でつみたてができれば一番いいですが、投資に慣れると言う意味なら取り崩したとしてもつみたてNISAやる価値がありますね。

つみたてNISAならばファンドも金融庁が選定してあって大ハズレなものもないですし、安心。

イデコは掛け金すべてが所得控除の対象という美味しい特典がありますが、つみたてNISAほどファンド選定が厳しくないことと、60歳まで引き出せない資金になってしまいますので、つみたてNISAよりは若干ハードルが高いです。

とはいえ、とても魅力ある制度です。自分に終身保険とかかけるくらいならイデコの方が断然いいですね!

実際に少額でも投資を始めると関心も出てくるのでマネーリテラシーを高めるきっかけになります。

ぜひはじめてみてください!

生活防衛資金と投資にまわせる余裕資金を分別する

マネーリテラシーを高めるためまずは現金預金のウエイトを下げて少額でもつみたてNISAまたはiDeCoをはじめることを勧めたいですが、投資に回すべき資金を管理する知識も同じくらい重要です。

私はざっくり3つにお金を分けています

- いますぐにでも使える普通預金口座に生活費の半年分+年間の特別費

- 基本老後までつみたてを続ける金額、我が家は月10万

- その他のお金

1,いますぐにでも使えるお金+年間の特別費

生活に直結して取り急ぎ支払いなどを滞りなく済ませられるように、なにか有事の際には簡単に即日引き出せるようにある程度の現金は普通預金で管理しています。

また一年の間にかならず使う大型出費は目的別口座で管理を行い、突然の出費に家計が振り回されない工夫をしています。

2,老後までつみたて続けるお金

ずーっと使わない覚悟ができているつみたて投資は、私の感覚では投資の固定費のような感覚です。

月10万2000円のつみたてを継続するべく家計管理を頑張っています!

ちなみにどうしても無理なときはつみたて額を減らしたり、つみたてNISAは好きなときに解約できるので、保険商品と比べて融通は利きます。

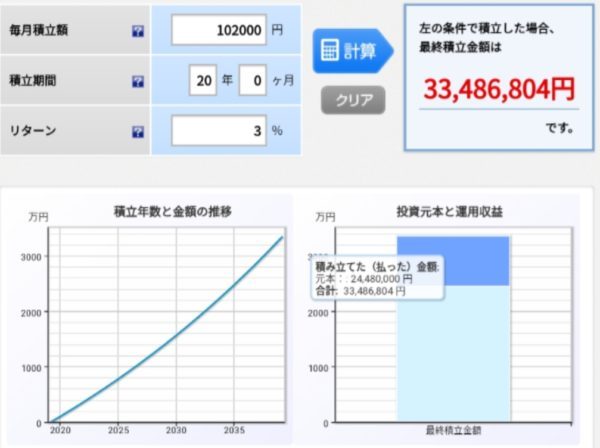

ちなみに毎月10万2000円のつみたてを20年、控えめに年利3%で運用できたとすれば、我が家の資産はこうなる(予定)です。

元本より1100万円も増えてくれ3350万ほどになります。

これたけでもかなり老後助かると踏んでいます。

3,その他のお金

その他のお金というのは、いろんなものがあります。

基本的には使う目的があって貯めている現金です。

車の買い換え、リフォーム費、教育費など現役世代で使うべきものに対しての貯金ですね。

数年サイクルで使っていくため数十年単位の長期投資の資金には向きません。

ですが、急に必要になることはなく、数日~1ヶ月程度のラグがあっても問題ないので普通預金も勿体ない。そんな取り急ぎは使わない資金に関しては最近FXにて運用しはじめました。

とりあえず中期で運用に回せる分の現金をかき集めてスタート!

安全運転で運用して初月の収益はなんと39,500円となりました。

towa

towa

初月は様子見で元本低いところからスタートさせ、途中から「これはいける」と確信し元本を増量させたにも関わらず、1ヶ月でこの金額になりましたので、私程度の知識でもこれからは月60,000〜70,000円は固そうです。

こうなると立派な副収入です。

FXは知識がないと資産を削ってしまうことになりますので、つみたてNISAみたいに分かってなくてもはじめてみて!とは言えません。

最低限ロスカットにならない資金管理の知識が必要ですし、博打的に上がるか下がるかを勘で決めるとかはNGです。

私自身FXについては初心者も初心者で西本まりえさんのブログの無料動画配信を利用して勉強させていただきました。

まりえさんのFX運用は資金管理が厳密でかなりの安全運転ですので、相場の知識に乏しくても不安なく取り組めます。そんななのに毎日たった5分の作業で誰でも元本にたいして月利1.5%以上目指せてしまうというもの。

これまで投資信託に回すほどリスクはとれないけど、普通預金は勿体ないなという資金についていい運用先を見つけられて私はほくほく(笑)

誰かが損するものではないのでたくさんの人が知れたらいいのになって思っています。

この増えたお金をそのまま運用に回せると福利効果を生かすことができますね。

私の場合は当面は生活費として運用益を出金していこうかと考えています。

と、いうのも収入減で生活費ちょっと余裕がないんです。

だけど運用資金はどんどん増やして、運用益も増やせたら最高ですね。ボーナスなどまとまったタイミングで元本を増やしていこうかと。

計画的に運用して元本を積み上げられたなら、もしかしたら私が今まで頭を悩ませていた教育資金も運用益でなんとかできてしまうかもしれません。

投資信託よりも収益がでるサイクルが早いので、その分福利効果もだるま式です。

老後にもこのFXを運用する認知機能が保たれているなら、ずっと続けていきたい手法です。

少なめに月1%増やせるとしても2000万あったら月に20万運用益が得られてしまいます。

いくら少なくなるとはいえ年金も合わせれば十分生活できてしまいます。

みんな安全な運用法覚えてFXできたら日本は救われるかもしれません。

老後って資産運用どうする?病気になったり認知症になったら??

このFXの運用法には

- 現金のまま時間を保有できる

- 簡単な操作でコツコツ資産が増える

- 銀行のペイオフでは1000万までしか保証されないが、FXの場合、信託保全で全額保証してもらえる

という素敵すぎるメリットがあるんですが

ただしこのFXの運用にもデメリットがあります。

それは自分ができなくなったら収入のサイクルがストップしてしまうということ。

我が家は私が家計を握っていて、私の判断で資産運用をしています。

夫には何をしているか説明はしてありますが、夫自身のマネーリテラシーは0。

現金主義、めんどくさいことは大嫌い、節約なんてしらないって感じです。

なので今思うのは「私が急死したら家族はどうなっちゃうんだろう」ということです。まぁ、収入源が途絶えてしまいますよね。

私の死亡保険金を受け取りながらほそぼそ生活するのが関の山でもしかしたら子供は行きたい大学にいけないかもしれません。

そして老後も同じ。

だんだん老いて認知機能も落ちてきます。そんな状況でFXを運用することはできません。そうなるまでに資産の振り方を考えておく必要があるわけです。

資産はひとつの籠に盛るな

という有名なフレーズにあるように、投資先は分散させることでリスクが下がっていきます。

ですからFXで資産のベースアップさせつつ、そのほかになんにもしなくてもほったらかしで安定的に収入が得られるような仕組みづくりを行いたいと考えています。

老後になにも考えなくても収入ができる仕組み作りをするならETF

そんな状況での資産運用先にぴったりだと思うのがETFです。ETFについては過去記事で紹介していますのでご覧いただければ嬉しいです。

私はVYMを保有しています

私は現在VYMというアメリカの高配当株に連動した指数のETFを少しですが保有しています。

年利3%ほどの配当金があります。

この配当金は証券口座にドルで振り込まれるので、円に換金し、実際に銀行から出金するにはちょっとした作業は必要ですけど、FXと違い、私にもしものことがあっても永遠に配当金が入金されますので家族の助けになってくれます。

ETFのいいところはETFの価値そのものと別に配当金があること。

資産額を減らさずに配当金が受け取れます。VYMの場合、アメリカの優良な株式企業500社に投資しています。指数に連動していますので、実質倒産したり株価が0になる危険性もありません。

なんならETFの価値そのものも上がってくれることが期待できます。

配当金は余裕があれば再投資としてETFの口数を増やし、収入が途絶えてからは生活費として使用できます。

資産を切り崩さなくても(高配当=会社の資産を切り崩しているという考え方もあり、このあたりの見解は別れるところですが)配当金で生活できるなら100歳まで生きることも不安でなくなります。

もっと成長率の高い無配当の企業に投資したほうが、トータルでの運用益はあがるのかもしれませんが、私としては解約する手間なく一定期間ごとに配当金が振り込まれるというのは魅力的に感じます。

まぁ、3%ですと1,000万円分保有していても年間30万ですから、FXよりもかなり見劣りはしますけれど。。。

生活レベルはあげずに、このまま貯蓄を増やして行けば、ETFに回せる資金も作れるようになると思いますので、暴落のタイミングで分散して投資できるようにしていきたいと考えています。

年代に応じて投資先の割合を変更する

ちなみに私はVYM推しですが、株式に連動しているETFなのでどうしても相場の状況で変動が激しい商品になります。

いまはまだ時間があるからいいのですが、将来的には残りの人生が少なくなってきたときに急激に評価益が減ってしまうのは、精神的によくないでしょう。

となると評価損益の変動が少ない方がいいので、そんな場合は債権に連動しているETFが有効と考えています。

VYMがある程度確保できて、なお投資資金が確保できるならば債権のETFを買うつもりです。

具体的にはイデコやつみたてNISAの解約金や退職金はポートフォリオを考えながら債権のETFメインで投資していきたいと考えています。

ちなみに現金で保有しておくべき金額については老後もFX口座でよいと考えています。それはさきほど述べた信託保全のシステムがあるから。銀行への出金も簡単にできますので、銀行口座代わりにつかってもいいなと思います。変な勧誘もされませんしね。

老後というのは現金をある程度持っておく必要もあります。

認知機能が保たれているなら一定額でもFXでの運用を続けて生活費の足しにしていきたいものです。

できることを今から取り組めば明るい老後が待っている

いかがでしたでしょうか。

私の考える資産運用は現在こんな感じになっています。きっと誰でも取り組めそうな内容になっていると思います。

お金に関する知識はこの2年でかなり増えました。これまでは収入が少ないので投資資金の確保に頭を悩ませていましたが、FXを知ってからはかなり気持ちが楽になりました。

老後のことばかりでは現役世代で楽しめません。

私は必要なお金は確保しながらやりたいことを叶えていければと思っています。

だってたった一度きりの人生だもの。

そして悔いなく現役世代を引退して、余生を満喫したいです。

あなたもやりたいことを我慢しなくてすむように、そして老後にお金のことで困らないために、今から始めてみませんか?

それではここまでお読みいただきありがとうございました。